油价下跌预示着什么_油价下跌如何交易成功

1.原油投资中的EIA是什么意思?

2.如何做原油期货

3.「原油投资」影响油价的因素有哪些

4.沙特与俄罗斯如何达成妥协,使油价企稳?

5.分析货币危机的形成原因

原油投资中的EIA是什么意思?

美国EIA原油库存数据由美国能源信息署(EIA)定期发布,该数据测量了每周美国公司的商业原油库存的变化,而库存的数目影响了可以对通货膨胀和其他经济影响力造成影响的成品油的价格。若库存水平低于预期,利多原油;若库存水平高于预期,利空原油。EIA原油库存数据发布时间是每周三晚间夏令时10:30(冬令时11:30)。

每周公布的美国EIA原油库存,顾名思义是一个美国经济行情行情指标,衡量的是美国经济的健康情况。其具体公式如下:公布数据结果大于预期 =

利空原原原油价格格格 (利空,也就是看跌)公布数据结果小于预期 = 利多原原油价格 (利多,也就是看涨)。

EIA库存数据报告公布原油的历史日均波动率为2.77%,最大日波动率高达8.37%,是每周投资原油的绝佳良机。

首先,我们把EIA数据分为数据公布前,公布时,及公布后三部分来详细解读:

第一波:EIA前,预期行情

在EIA前30分钟,我们着重分析EIA数据先行行情行情指标,如果以上数据利好,市场普遍预期EIA数据将表现出色,那么我们可以得出结论,原油将受到打压。其中尤其值得参考的是俗称“小EIA”的钻井数据。

第二波:EIA公布

在11点30EIA公布以后,一直到12点。这段时间数据会转瞬间反映在市场上,这段原油行情快速而剧烈,也是最大获利最快的行情,一般投资人较难把握。对于这段时间的行情,也有许多不同的技巧。

①双向挂单,即在EIA公布前3分钟,挂一个3点左右的高位挂做做多单单和一个3点左右的低位挂做做空单单,挂上去之前设好5点的获利。一单成交后取消另一单。缺点就是行情波动过快,双向扫损,或者行情达不到,则需要手动平仓。此类交易手法要求动手迅速,而且坚决果断不可恋战,对投资人执行力,风险承担能力等要求高。

②在消息公布前约3分钟按消息预期做单。这种则比较简单,按消息预期同向做一单,设置单子单子止盈与单子单子止损,一般盈亏比至少在2:1,用小亏博大盈,这种做三次EIA成功一次一般能保本。

③数据公布后,迅速顺势做单。故名思议,就是在EIA数据公布以后,迅速分析市行情,顺势而为做单,注意及时单子单子止损单子单子止盈。缺点是行情宽幅震荡下进场点位防止追涨杀跌,对的敏感度要求较高,对投资人研判能力也较高。

第三波:EIA公布后

EIA数据公布后30分钟后,原油行情相对趋于稳定。投资人可以根据消息的实际情况,利好或者利空,在做回调或者趁反弹顺势而为,结合K线形态和均线系统数据公布后做单。

如何做原油期货

原油期货是最重要的石油期货品种,目前世界上重要的原油期货合约有4个:纽约商业(NYMEX)的轻质低硫原油即“西德克萨斯中质油”期货合约、高硫原油期货合约,伦敦国际石油(IPE)的布伦特原油期货合约,新加坡(SGX)的迪拜酸性原油期货合约。

新手可以了解了解几点建议:

1.基础知识是必要的,不说多的,要懂的如何交易,能大致的看懂盘面。

2 要选一个主流的平台,平台是你资金安全的保证,资金安全了,才能谈其他的。

3交易的时候要设好止损 控制好仓位,这点很重要。

4保持好的心态 盈利很正常。

「原油投资」影响油价的因素有哪些

影响油价的因素有哪些

1、需求

经济增速经济增长和石油需求的增长有较强的正相关关系。天气异常天气可能会对石油生产设施造成破坏,导致供给中断,从而影响国际油价,但它对整个国际油价的影响作用是短期的。

2、供给

产量变化石油油输出国组织(OPEC)拥有世界上绝大部份探明原油储量,影响重大,惯用增加产量抑制油价的方法。

3、地缘政治

原油具有战略物资的属性,政治势力和政治局势影响巨大。库存原油库存分为战略原油库存与商业原油库存。战略原油库存是国家为战略考虑,防备石油短缺而储备的石油库存。每周三美国能源情报署会在美国东部时间早10:00公布库存报告,市场的关注重点在商业库存上,通过商业库存量来预测原油的价格走势。

4、金融市场

投机持仓变化,原油市场的投机与市场预期加大了原油价格的波动,其对原油价格有着10%-20%的影响力。

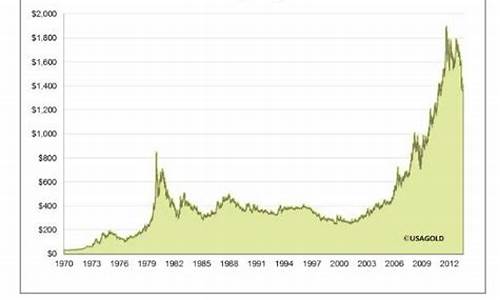

5、相关商品参照

商品走势总体和美元走势呈反向相关。一方面,商品以美元计价,美元升值,商品的相对价格自然下降;另一方面,美元升值往往代表了避险情绪的上升,从而减少对商品等风险资产的需求,商品价格下降。

相关阅读?原油期货交易规则第一、先学习、再入市

很多新手投资者是以一种迷茫的状态进入市场的。之所以这么说,是因为这些人对市场缺乏基本的了解。通常人们做一件事情,总要先观察,后行动,但是进入原油期货市场的人,大部分在12个月以后都会停止交易。根本的原因是,他们不是从第一步开始的。在进入原油期货市场前,投资者应该认真地审视他们的交易系统的每一个细节,要明白这个系统可能出现的错误,或可能成功的各种方式。这一过程应该包括确定的交易动机、策略、如何执行交易、交易频率和交易成本。

第二、减少损失

在原油期货交易中,当出现亏损时,投资者要及时出场,减少损失,而当交易头寸获得盈利时,就让盈利进一步增长。这是金融交易市场的信条。但是很多新手投资者最容易出现的错误往往是,亏损时死扛,抱着侥幸的心理希望市场发生逆转,而在盈利时又早早出场,急切的将盈利落袋为安。

第三、知道何时该出场

一个成功的`投资者,一定知道在哪种情况下交易必须出场。原油期货市场总是按自身的规律在运转,交易者必须按照市场的运动规律来设置止损出场的指令。考虑到有时候当你的交易头寸出现亏损时,也许正是市场发生转机的时刻,因此在下达止损出场指令前要考虑到市场的动荡性。

第四、关注交易全过程

很多有经验的投资者会更加关注交易的全过程而非是否赚钱。因为他们认为,亏损也是原油期货交易的一部分。对于只关注是否赚钱的投资者来说,他们在心态上无法接受行情的反复波动。如果在交易过程中无法保持心平气和,那么注意力就没办法集中,也就无法正确判断市场的行情变化。作为投资者,我们无法控制行情,能控制的只有交易过程而已。

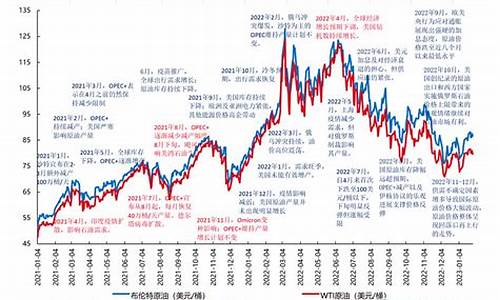

沙特与俄罗斯如何达成妥协,使油价企稳?

综合多家外媒报道,沙特和俄罗斯的能源部长在G20峰会期间,进行石油减产谈判会议,但是和3月初的谈判一样,双方始终未能达成减产协议。沙特和俄罗斯都将坚持自己的增产,沙特同时将继续自己低于25美元每桶的销售价格不变。

由于俄罗斯和沙特阿拉伯都不打算在石油价格战中退让,美国原油行业相关人士表示,如果原油需求继续保持当前的低位,而沙特和俄罗斯等国依然增产,那么三个月内,全球原油将无处可储存,势必将下跌,尽管国际原油市场乱象横飞,但对于中方而言,却未尝不是一件好事。要知道,中方作为目前世界上最大的原油进口国,在当今油价暴跌之际多进口国际原油,不仅能省去极大的一笔成本,而且还可顺带做好战略石油储备。目前,受谈判破裂影响,国际油价再次暴跌。

分析货币危机的形成原因

货币危机是金融危机的一种,是指对货币的冲击导致该货币大幅度贬值或国际储备大幅下降的情况,它既包括对某种货币的成功冲击(即导致该货币的大幅贬值),也包括对某种货币的未成功冲击(即只导致该国国际储备大幅下降而未导致该货币大幅贬值)。对于每个国家而言,货币危机的程度可以用外汇市场压力指标来衡量,该指标是汇率(按直接标价法计算)月变动率与国际储备月变动率相反数的加权平均数。当该指标超过其平均值的幅度达均方差的三倍时,就将其视为货币危机。

根据以往所发生的货币危机,经济学界出现了几种解释危机的理论:

1、对应于80年代的拉美债务危机,产生了财政赤字导致货币危机的理论。其理论机理为:财政赤字的增加将促使通货膨胀上升,进而造成出口品成本上升、贸易条件恶化、经常项目赤字增加。当国家外汇储备减少到一定程度时,当局不能钉住汇率,同时,公众也能看到即将到来的崩溃,实际货币余额需求降低,对中央银行外汇储备进行投机冲击,从而引发外汇储备的突然耗竭。

2、1992年的英镑危机,产生了国内外经济周期不一致导致的货币危机理论。该理论认为,国家间经济增长周期的不一致所导致的一国货币政策与汇率政策的内在冲突,是货币危机的最根本原因。在开放经济条件下,当一国取钉住汇率制时,中央银行必须通过利率政策来保持币值的稳定,但如果本国与所钉住货币国家的经济周期不一致时,就会导致汇率与利率水平的矛盾,而当投机者注意到难以维持钉住汇率时,就会对该国货币发动攻势。

3、国外游资的冲击导致货币危机理论,可以解释90年代中期墨西哥的货币金融危机。该理论认为,在实行资本项目自由兑换,但国内经济运行不健全的国家,往往会吸引大量的短期外国资本,这些外国资本主要是些专事货币与证券市场投机的游资。真正从事产业活动的跨国公司直接投资非常稀少。由此产生的后果是不言自明的。

4、宏观经济政策失误导致货币金融危机。19年的东南亚货币金融危机,是由于宏观经济政策不当或体制僵化使宏观经济的某些环节出现了问题,进而导致汇市和股市暴跌引发的。根源在于东南亚各国僵化的汇率机制和脆弱的银行体系。

二、避免货币危机的宏观经济政策选择

货币危机固然与经济周期密切相关,但货币危机并不是绝对不可避免的。其中,制定适当的汇率政策及其他宏观经济政策意义重大。

1、治理内部经济环境,加强本外币政策的协调配合。从根本上讲,对外来投机资本冲击的制动权在于实施正确的财政、货币及汇率政策,健全国内经济本身,提高国内经济的抵抗力。

货币政策要坚定,以防止货币进一步过分贬值。货币无休止地下滑,不仅会造成国内通货膨胀的恶果,还会对借有外国的国内金融机构和非金融企业的收支平衡造成巨大压力。另外,还要着重解决金融部门存在的弱点,在许多情况下,虚弱但又可能生存的金融机构必须进行重建和再资本化,而那些无偿还能力的需要关闭或被强者所兼并。

在外币政策方面,要实行汇率目标区管理,增大汇率的弹性,以减少国际资本流动对国内经济的冲击。在浮动汇率成为各国货币制度主流的大环境下,与一种货币保持紧密联系的汇率制度面临一系列问题:本币的强弱直接取决于被钉住国的经济表现;在两国经济结构存在较大差异、经济发展不平衡的情况下,利率作为本国货币政策工具的功能明显削弱;钉住汇率制要求本国货币政策的制定和实施,必须将汇率稳定作为首要目标,对国内经济的影响程度有所降低,甚至出现与本国国内经济的要求背道而驰的现象。因此,严格的钉住汇率往往是以牺牲国内经济稳定来谋求汇率稳定的,在决定汇率水平的最基本因素 国内经济状况不佳时,汇率会有贬值的趋势,若不及时下调汇率,势必让投机者有机可乘,从而可能产生意想不到的后果。

2、资本帐户乃至整个金融市场的开放不能操之过急。金融市场的国际化对市场所在国的经济和整个世界的经济,既有有利影响,又有不利影响。一方面,提高了金融市场的运转效率,促进了资本国际间的自由流动与合理配置,推动了国际贸易和国际信贷投资的发展;另一方面,削弱了主权国家中央银行货币政策的自主性,加深了各国间的矛盾和摩擦,便利了投机资本的流动,加剧了金融资产价格的过度流动和金融市场的动荡,因而增加了金融体系的脆弱性和金融危机爆发的可能性。东南亚国家的实践证明:资本帐户过早开放,会使国内经济极易遭受国际流动资本的冲击。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。