金价突然跌破1400关口_金价突然暴跌

1.德国强劲经济数据压低金价 下周伦敦金价格是否继续下跌 华昌珠宝加盟是怎么看待的?

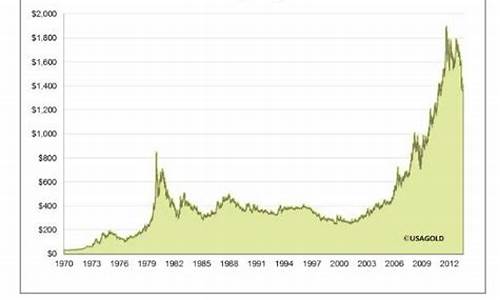

今年的黄金价格再次经历了一次过山车的表现,从今天2月底俄乌战争开打开始,黄金作为避险资产可以说一路走高,最高的时间达到了每盎司近2000美元,但是随着全世界通胀率的攀升,美联储从5月份开启了美元加息的步伐,黄金的好日子就一下子结束了,开始了跌跌不休的日子。现在已经开了每盎司7月中旬已经到达了1700美元附近,看样子突破每盎司1700美元指日可待。那作为普通投资者现在是否可以抄底买黄金呢?我的答案是如果向一次性投资博取收益的现在还不是时候,原因有三:

一、美元和黄金一向都是负相关,从长期趋势上看美元还有上涨空间

美联储从5月份启动加息以来,已经连续加息两次,而且一次比一次的力度更大,现在大家普遍预测7月份的加息将达到75个基点。美联储加息的原因非常的简单,就是美国一波高过一波的通货膨胀,刚刚公布的7月份美国CPI指数已经达到了创历史纪录的9.1%。现在美联储的政策非常的明显,通过加息来压制通胀,但是美国的这波通胀来势汹汹,不可能几个月就过去,保守估计要到今年年底,据此推断美元加息还会有三到四次。美元涨,黄金下跌,这是从历史的金融交易中总结的一个客观规律。因此黄金短期很难再次抬头,而且存在很大的再次下跌风险。

二、今年的黄金价格虽然下跌,但还是处于历史的高位

这波黄金的上涨起于2020年疫情爆发之后。从每盎司1400多点一直最高涨过了每盎司2000美元。其中最大的上涨逻辑就是世界的动荡不安,黄金可以用来避险,另外加之美国为了尽快从疫情中恢复经济,美联储在市场中投放了大量的货币,总量加起来达到了过十万亿美元,这也是美元本身货币贬值,黄金的价格上涨。但是现在的情况变了,美国已经开始为了放出的天量货币开始买单,没有办法只是通过加息来收缩货币。按正常情况推算,每年的黄金价格涨幅是非常有限的,本身不具有投资的价值,同时做为一个不能生息的资产。还会占用大量的现金,现在黄金是处在一个理性回归的过程。

三、黄金投资的市场水太深,不是小散可以参于的

不知道大家最近有没有注意到这么一个消息,工行,建行等国有大行都相继宣布从2022年8月15开始,将暂停黄金,白银等贵金属产品的个人交易业务,将禁止黄金和其相关的金融衍生产品的的买入业务。银行给出的理由是保护投资者的利益。从这里我们可以看出专业的投资机构已经对现在的贵金属交易发出了预警。回想起2020年初的原油宝事件,我们的投资真的应当格外注意,必定这种交易都是大公司,专业人员、大资金的风险乐园。普通的理财产品都有暴雷的风险,别说这种高风险的产品了。

不过话又是说回来,黄金从长期看还是上涨的,对于我们普通人黄金还有一定投资和收藏价值的,如果本着低价持续买入,不想做投机生意的老百姓来说,道是可以择机考虑买一件黄金饰品,留做把玩和传承之用,但是这和风险投资并不相干。

德国强劲经济数据压低金价 下周伦敦金价格是否继续下跌 华昌珠宝加盟是怎么看待的?

影响黄金涨跌的因素有:

1、美元汇率影响黄金价格涨跌

美元汇率是影响金价波动的重要因素之一。一般在黄金市场上有美元涨则国际黄金价格跌,美元降则国际金价扬的规律。

2、货币政策影响黄金价格涨跌

各国的货币政策与国际黄金价格密切相关。当某国采取宽松的货币政策时,由于利率下降,该国的货币供给增加,加大了通货膨胀的可能,会造成黄金价格的上升。

3、通货膨胀影响黄金价格涨跌

通货膨胀对金价的影响对此,要做长期和短期来分析,并要结合通货膨胀在短期内的程度而定。从长期来看,每年的通胀率若是在正常范围内变化,那么其对金价的波动影响并不大;只有在短期内,物价大幅上升,引起人们恐慌,货币的单位购买力下降,金价才会明显上升。

4、政局战乱均可影响黄金价格涨跌

国际政局动荡、战争、恐怖事件等国际上重大的政治、战争事件都将影响金价。政府为战争或为维持国内经济的平稳而支付费用、大量投资者转向黄金保值投资,这些都会扩大对黄金的需求,刺激金价上扬。

扩展资料:

黄金价格泡沫破灭理由:

1、黄金价格会在出现严重的经济、金融和地缘政治风险时上涨,想想“金融末日”时的情景吧。但是黄金并未因此而成为多么安全的投资。在2008年至2009年的金融危机期间,黄金价格曾大幅下挫。

2、现货金价格在存在高通货膨胀风险时表现最好,这种时候黄金因被视为能够对冲通货膨胀风险而受到追捧。但是世界许多国家的央行大规模实施积极的货币政策之后,全球的通货膨胀依然处在低水平,并且通胀率还在进一步降低。大宗商品价格也向下调整。

3、现货黄金不会给投资者提供收益。既然全球经济目前正在复苏,其他资产向投资者提供的回报率都在提高,那么谁还会需要黄金呢?自从2009年以来,黄金的市场表现“大大”逊色于股票。

4、由于市场认为美联储和其他央行将停止实施量化宽松货币政策和零利率政策,实际利率已经走高。当现金和债券的实际回报率为负并且还在不断降低时才是买入黄金的时机,并不是这样的时候。

周五(5月24日)现货黄金报收于1383.70美元/盎司,最高触及上一交易日收盘价1391.69美元/盎司,最低下探至1356.24美元/盎司。下跌了63.美元/盎司,跌幅为0.4%。造成现货黄金收跌的主要原因是德国表现强劲的经济数据。数据显示,德国6月GFK消费者信心指数上升至07年9月以来最高水平。作为欧元区的领头羊,德国经济形势的好转对于黄金价格的避险魅力有一定程度的削弱,限制了黄金价格的上行空间。

当日,现货黄金亚市维持在1380美元/盎司至1390美元/盎司区域震荡,午后最高触及1398美元/盎司,随后回落。在欧洲时段中,黄金价格未能再度冲破1398美元/盎司高点,整体维持在1385美元/盎司至1386美元/盎司附近窄幅震荡。至纽约时段,黄金价格出现进一步的下滑,最终收于1383.70美元/盎司。

而作为美联储对于货币政策走向的重点参考依据,美国一系列经济数据对于国际黄金价格的影响更是显得十分直观。

美国劳工部公布数据显示,美国5月18日当周初请失业金人数为34万人,低于预期的34.5万人,同前一周相比,下降了2.3万人,四周均值为33.95万人,下降了0.05万人。5月11日当周,续请失业金人数为291.2万人,大幅度下降了11.2万人,低于预期的300万人,为08年3月15日以来最低水平。另外,5月11日当周保险失业率为2.3%,与前一周基本持平。就业市场的相关数据均好于预期,说明美国就业市场正在还不改善。而即将出炉的美国4月份耐用品订单则能够反映出美国近期制造业的发展情况,是十分值得关注点经济数据。

德国央行行长、兼欧洲央行(ECB)委员魏德周四表示,在过去3年内,法国已经削减结构性赤字,大约每年1%。但法国财政政策仍面临挑战,应该继续坚持目前的减赤规则。

日K线图显示,黄金价格在1487受阻之后,二度探底,目前在1321的关键前低支撑前,企稳反弹。目前1321和1338连线形成支撑,若现货金守稳其上,后市伦敦金将朝1487反弹,但首先需要面对1400关口的阻力。技术指标上看,MACD止跌回升,但仍在零轴下方;随机指标超跌反弹,但还未回到50以上。一旦后市金价跌破1321和1338连线支撑,将首先测试1321和1300。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。