央行加息与金价的关系_央行加息与金价的关系如何

1.美元加息对黄金有什么影响

2.美国2022年加息对黄金影响有哪些?

3.贵金属行业:美国加息周期是如何影响金价的?

美国加息是一种紧缩的货币资金,会加大社会上的资金回笼,同时,美元加息会提高美国货币对市场投资者的吸引力,使市场投资资金大量流入,这样会导致黄金市场上的流动资金减少,从而会导致黄金价格下跌。

当然,在美元加息的情况下,黄金价格也有可能会出现上涨的情况。在金融市场中,如果美元加息时机点位不对,会导致货币回流同时,市场流动性变弱,企业贷款困难,出现流动性危机,美元会被市场看空,从而会对黄金造成利好刺激价格上涨;也有可能在美国加息的同时,出现地区性动荡或者石油危机,这会使投资者对市场经济出现担忧,从而变相利好黄金价格上涨,这就会出现美元和黄金同时上涨。

扩展资料:

首先我们来看加息。

加息是对现行的某种或某些利息率进行有目的的提高的行为,通常是为了实现某个具体的目标而做出的举措。

那么美元加息,顾名思义,就是美联储加息,类似于我们央行加息,主要是提高银行利率,促使美元升值。

美元加息,会导致热钱从中国回流美国,引起一定程度的通缩。如果升值幅度巨大,而导致人民币剧烈贬值的话,那会引起严重的通缩甚至经济危机。

下面来看一下美元加息对我们都有哪些影响:

第一,如果你不需要花销美元,就无需多虑;对于旅游和购物而言,相比较影响则没有那么大,也无需多虑。但是对于一些有美元必要消费的人群比如海外留学人群等刚性需求,则需要做一些准备来对冲潜在的风险。

第二,如果美元持续升值,带来资本外流压力增大,则意味着资产价格可能出现大幅下跌,对于国内的投资可能会带来比较大的冲击

短期来说,美联储加息会促使美元上涨,人民币兑美元方面会有短线的下滑,但中国人民银行认为,美元上涨,长期来看人民币依然是稳定。

美元加息对黄金有什么影响

美联储加息带来的影响有如下几个方面:1、美联储加息,存入银行存款会增加,那么市场上用于消费的金额就减少,间接导致我国出口贸易额销量减少;2、美联储加息后美元升值,那么货币市场上其他国家货币包括人民币会有短期的贬值,人民币贬值直接导致我国资金加剧外流;3、美元升值那么以美元计价的大宗商品价格便会下跌,比如说国外石油价格便会走低,给中国石油价格的调整间接使出反作用力,只得下调:4、如果以长期而言,美联储加息过后一定周期后也会进入降息周期,那么届时人民币兑美元就会上涨,人民币等等值外币就会上涨,大量资本也会流入中国。华泰证券的一站式财富管理平台-“涨乐财富通”可以了解行业信息及股市动向。华泰证券,贴心管家,您想要的都在这里,快点击下方加入我们

美国2022年加息对黄金影响有哪些?

美元加息对黄金影响

1、美元加息将影响汇率波动,对黄金价格的影响极其强大,可以说是影响金价波动的重要因素之一。

2、在黄金市场上有一个规律可以用在常规时刻的美元与金价的关系上:美元涨则金价跌,美元降则金价扬。

3、黄金总量有限,美元(理论)无限(美联储可以印钞票,也可以收紧银根减少美元流通)。

4、美元的涨跌原因,是由美元的供求关系关系决定的。

扩展资料:

一、美元加息对美国的好处:

1、美元加息是个收紧货币政策,当政府真正实施了美元加息的政策,事成上部分流动资金会向美国央行央行靠拢,然后通过贷款等形式向企业流通,促进企业发展,同时提高了人均收益,会促进整体经济向好发展。

2、市场资金相互流动性加大,企业活动资金变多,公民存息变大,人均收入普遍上涨,带动整体经济水平提高,美元自然升值。

二、美元加息对我国外汇的影响:

1、美元与人民币汇率是成反比的,美元在经济形势好转的情况下再次加息,则会造成美元的大幅升值,而人民币则会遭到打击而贬值;

2、银行理财产品收益会降低,选择这类理财产品的客户则会更换理财产品,银行资金减少,企业资金需求紧缺。

3、在人民币贬值的情况下,政府出台的政策会主要保证国会及银行等企业,不会大程度利于民生。

人民网-美联储加息决议落地 年内金价或不再与美元正相关

人民网-美联储加息对我国货币政策影响几何?

中新网-世界黄金协会:美元并非黄金最关键因素

贵金属行业:美国加息周期是如何影响金价的?

美元加息对黄金影响

1、美元加息将影响汇率波动,对黄金的影响极其强大,可以说是影响金价波动的重要因素之一。

2、在上有一个规律可以用在常规时刻的美元与金价的关系上:美元涨则金价跌,美元降则金价扬。

3、黄金总量有限,美元(理论)无限(美联储可以印钞票,也可以收紧银根减少美元流通)。

4、美元的涨跌原因,是由美元的供求关系关系决定的。

扩展资料:

一、美元加息对美国的好处:

1、美元加息是个收紧货币政策,当政府真正实施了美元加息的政策,事成上部分流动资金会向美国央行央行靠拢,然后通过贷款等形式向企业流通,促进企业发展,同时提高了人均收益,会促进整体经济向好发展。

2、市场资金相互流动性加大,企业活动资金变多,公民存息变大,人均收入普遍上涨,带动整体经济水平提高,美元自然升值。

二、美元加息对我国的影响:

1、美元与人民币汇率是成反比的,美元在经济形势好转的情况下再次加息,则会造成美元的大幅升值,而人民币则会遭到打击而贬值;

2、银行理财产品收益会降低,选择这类理财产品的客户则会更换理财产品,银行资金减少,企业资金需求紧缺。

3、在人民币贬值的情况下,政府出台的政策会主要保证国会及银行等企业,不会大程度利于民生。

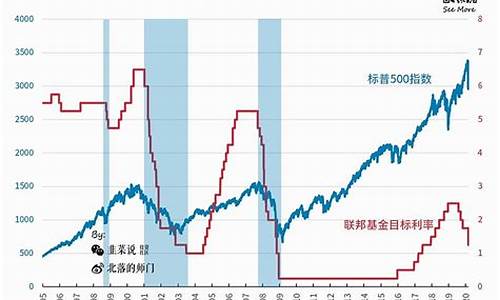

美联储的货币政策对全球的流动性有着风向标式的影响,1982年9月开始,美联储货币政策制定由“货币增长目标制”转向“利率目标制” 。 本篇报告我们从美国货币政策周期的角度出发,看1971年黄金与美元脱钩后金价是如何运行的 。

宽松货币政策为金价上涨提供动力,但并不决定金价走势 。一方面,从流动性配置角度来看,在宽松货币政策下,低利率环境使得美元资产的吸引力减弱;另一方面,美联储通常在经济衰退时才会降息以刺激经济,宽松货币周期其实是伴随着美国经济相对非美经济体表现不佳,美元指数中枢下移,黄金价格中枢具备上移动力。

加息周期拆解:初期看市场预期差,后期看金价边际承压减弱 。 (1)加息初期 金价波动来自于实际加息节奏与预期差。在加息周期初期,美联储实际的加息节奏与市场一致预期的差别是造成金价异常波动的原因之一,比如2016年1-9月美联储在市场上一直发布乐观信号,预计有2-3次加息,但是迟迟不进行加息决议,使得市场对美国经济投出不信任票,黄金价格在加息周期内不降反升。 (2)加息预期落地 ,金价大概率出现小幅反弹。加息落地前,市场加息预期浓厚,金价反映预期持续承压并先于政策下跌;加息落地后,市场加息预期兑现,金价短期反弹调整。 (3)加息周期末端 ,压制金价的边际效应减弱。首先,核心还是最后几次的加息或者加息节奏放慢其实是对经济景气周期触顶的确认,而美元指数背后所代表的美国与非美经济体相对强弱的关系将出现拐点。其次,在经历几轮经济周期调控后,美联储对经济规律的把握更加精准、政策日趋系统成熟。因此,在加息周期末端,拐点的确认+政策不确定性,导致美元、美股出现调整,金价得到支撑。

投资建议 :美联储在利用货币政策调节经济周期的核心关注指标是失业率和通货膨胀率。汽车等制造业“寒冬”或触发美国失业率上升预期。 综合考虑美联储加息预期放缓、美元指数高位回落等因素 , 我们认为黄金价格中枢在2019年有望抬升至1400美元/盎司水平, 推荐业绩弹性较大的黄金矿业股标的 山东黄金、紫金矿业 。

风险提示 :美国经济超预期、美联储加息节奏变化、石油价格剧烈波动、汇率风险。

(文章来源:东北证券)

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。